DINKS(ディンクス)とはdouble income no kidsの頭文字をとった言葉です。選択子なしとも言われる、子どもを持たずに共働きで暮らす夫婦のことです。

DINKSだけに限りませんが、共働きはお互いが自立し稼いでおり、家計管理をあいまいにしがちです。そしてお金問題は、離婚の原因にもなります。共働き夫婦の家計管理3つのパターンのメリット・デメリットをご紹介します。

・パターン1:お財布は各自管理、必要な支出を項目ごとに負担分担を決める

・パターン2:お財布は各自管理、決まった金額を共同口座に振り込み

・パターン3:お財布は共同管理、決まったお小遣いを各自口座に振り込み

結論からお伝えすると、一番貯まる方法はパターン3つ目です。ただ、夫婦の価値観の問題があるので、一番貯まる方法が、一番おすすめとは限りません。一番多いのは、パターン1のようです。

私たち夫婦はこの後ご紹介する3つ目の方法で、何も考えずに自由にお金を使っても、お金が自然に溜まっています。(変な投資の紹介ではなく家計管理方法なのでご安心ください笑)心地よい家計管理バランスが夫婦それぞれにあるので、それを探していきましょう。

夫婦や婚約中に、話し合いにくい話題ですが、きっちり決めておくことで良い夫婦生活を送ることができます。後半の細かい家計管理設定方法は、これまでの生活の反省も踏まえて、やっておけばよかったおすすめの設定をご紹介していますので、ぜひご覧ください!!

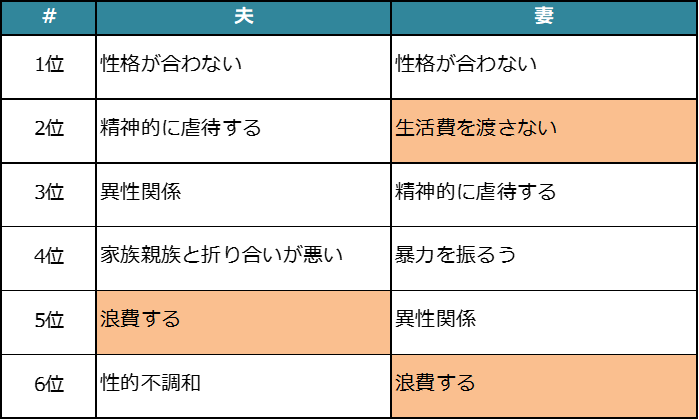

離婚理由の大きな原因になるお金問題

厚生労働省の統計によると、2020年度に結婚したカップルは52万組。離婚したカップルは20万組でした。離婚申し立ての理由のランキングは以下のとおり。(司法統計2020年度より)色付けした部分が明確にお金に関する部分です。

1位の「性格が合わない」にも、お金に絡む問題は含まれてくるでしょう。例えば、何にお金をかけたいか、などの意見の相違が該当します。このデータからも、お金の問題が夫婦の不仲につながるリスクが高いことがよくわかります。子はかすがい(夫婦仲が悪くても、子への愛情のおかげで夫婦の縁を切らずにいられるということ)とも言われる夫婦生活。子どもを持たないDINKSの場合、夫婦仲が命ですので、お金の問題が後々起きないようにしておきたいところです。

DINKSの家計管理 お財布の分け方3パターン

夫婦のお財布の分け方は夫婦の考え方によります。一般的に多いお財布の分け方は以下の通りです。

それぞれのメリット、デメリットをご紹介します。

冒頭の通り、一番貯まるのは3です。でも、貯金だけが目的ではないですよね。

夫婦によってベストな家計管理は異なるので、価値観のすり合わせをよく話し合ってください。

・パターン1:お財布は各自管理、必要な支出を項目ごとに負担分担を決める

・パターン2:お財布は各自管理、決まった金額を共同口座に振り込み

・パターン3:お財布は共同管理、決まったお小遣いを各自口座に振り込み

パターン1:お財布は各自管理、必要な支出を項目ごとに負担分担を決める

このパターンを選択する夫婦はお互いのプライバシーを大切にしていて、お互いの貯金額を知らないケースが多いです。相手がちゃんと管理してくれているに違いないと、お互いを信頼しあうからこそできる分担だと思いますが、お金の問題に発展しやすくリスクが高い分担方法でもあります。

家賃は夫が、生活費は妻がとするケースが多いようですが、この生活費というあいまいな区分がリスクを産みます。

私が食費・生活費担当だけど、最近物価が高くなってきて

まかなえるか心配。というか、夫が払っている分より私多くない?

贅沢な食材買いすぎだよ。あと、服の無駄遣いもしすぎだと思うよ。

俺だって家賃だけじゃなくて、あれだって、これだって俺が払ったよね?

気にしたことなかったけど、そういえばちゃんと家計簿つけてくれてるよね?

え、私も仕事忙しいのに、家計簿は私の仕事なの?

例えば上記のように、生活費は生活の仕方によって変わってくるので、変動しやすく不満を持ちやすいようです。

共働きのDINKSカップルが家計簿をつけるのは非効率です。最近はマネーフォワードやマネーツリーなど便利なアプリがありますので、使用は必須でしょう。それでも、自分のほうが負担しているという不公平感による小さなお金のいざこざから、離婚問題に発展していく場合も少なくないようです。

パターン2: お財布は各自管理、決まった金額を共同口座に振り込み

このパターンは、お互いのプライベートなお金や稼ぎを尊重しつつ、家庭のことも考えるバランスタイプです。共同口座というのは、名義が夫婦のものが存在するわけではありません。2人用の口座として夫または妻名義の口座を用意しておくのです。このパターンでは、決まった額をどうするか、というのも要相談事項です。

①一定の金額で決める(夫婦の貯金重視型)

必要な生活費(例えば20万)を半分ずつ、夫10万、妻10万で負担するなど金額で決める。

②貯金額を収入の割合で決める(公平感重視型)

それぞれ収入の何%を共同口座に入れる、など割合で決める。賞与の時にどうするかも要検討。

今月の給料は30万円だったよ。いつものように8割は共同口座に入れておくね。24万円は生活費と二人でデートに使うお金にしようね。

今月の給料は25万だったよ。8割の20万円共同口座に入れておくね。俺の分は二人の貯金として貯めようね。

特に②の場合は、公平感があり、生活費で使わなかった分は二人の貯金とすることで、家計の安定性も図れるので合理的なパターンではないでしょうか。

パターン3:お財布は共同管理、決まったお小遣いを各自口座に振り込み

このパターンは、2人の家族としてのお金を重視した考え方になります。お金の管理が楽で、夫婦としての貯金がしやすいことが大きなメリットです。ここでの共同管理も共同口座への貯金を意味しています。このパターンでも決まったお小遣いの額をどうするのか、というのが要相談事項です。

①一定の金額で決める(夫婦の貯金重視型)

月に5万円ずつなど年齢や収入に応じて決める。

②貯金額を収入の割合で決める(公平感重視型)

収入の何%と決める。賞与の時にどうするかも要検討。

今月の給料は30万円だったよ。共同口座に給料が入ってるから、お小遣い分の5万円だけもらっていくね。

今月の給料は25万円だったよ。俺もお小遣い分の5万円分だけ自分の個人口座に移すようにするね。

年収差のあるカップルの場合は、特に②のほうが公平感があり適切かもしれません。給料の変動にもよらず、着実に二人のお金を貯めるのに最適な方法です。

DINKSには2つ目/3つ目のパターンの家計管理がおすすめ

私たち夫婦は3つ目のパターンの①型です。夫のほうが100万円くらい収入が高いです。夫が年上ということもあり、夫が先に老後を迎え、私だけが働く数年があることも加味して、同じ金額のお小遣いで進めることになりました。お小遣いUPのタイミングで揉めるので、②でもよかったかなぁと思います。

2人の家庭で2人のお金を育てていきたい気持ちで3つ目を選択。

2つ目のパターンにしなかったのには、気持ち的な理由があります。共働きの男女という意味では合理的な選択です。でも、2つ目のパターンは、個人にフォーカスが当たっており、家族感がないことに強い抵抗がありました。夫婦である意味が薄れてしまうような気がしたのです。2人の家庭、2人のお金を一緒に育てていけるように、という思いも込めてこのパターンを選びました。

具体的な家計管理のための初期設定をご紹介!

パターン2,3にする場合は、管理を楽にするために、安心して暮らすために、以下の内容もぜひ読んでください。

ご紹介するのは、「2人の家計専用の共同口座とそれ以外で分け、クレジットカードも適切に分けることで、普通に生活するだけでしっかり家計管理ができるようにする」具体的な方法です。

共同口座とは、夫婦名義の口座を作れるわけではなく、あくまで夫婦間でこの口座は二人の口座ということにしようと決めたものです。

この口座の管理は適切に行わないと、贈与税問題が発生してしまうので要注意です。特にDINKSの場合は、お金が貯まるスピードも子持ちよりも早いケースが多いでしょうから、早い段階から整理しましょう。ここでは、3つ目のパターンを例として、共同口座のおすすめ管理方法についてご紹介します。

まず、夫A銀行、夫B銀行、妻A銀行、妻B銀行のように2つずつ口座を用意します。夫と妻の銀行は同じ方が、今後資金を入れ替える際に、振込手数料が確実にかからないので便利です。A銀行は特に、結婚前に使用していた口座でもいいとは思います。

A銀行はお小遣い用(結婚前の貯金入り・個人資産)、B銀行は共同口座(2人の家計用・共同資産)。給与口座は、それぞれB銀行に振り込まれるようにします。

新婚でこれから生活を始めるのであれば、次の方法がオススメです。

A銀行のお小遣い口座(結婚前の貯金入り)から一時的に、100万ずつくらい、B口座(例えば夫B口座)に入れておきましょう。対象B口座はこの後ご紹介の、クレジットカード紐づけする口座です。

ここから生活費がなくなっていくので、ここにお金を入れることで、生活に困らないようにするのです。そして、ある程度貯金ができたら、最初の前払い金である100万ずつ、B口座から各自のA口座へ戻すのです。我が家の場合は、結婚して5年で満足な貯金がたまったので、前払い金をお小遣いへ精算しました。

電子マネーやクレジットカードは、今やお金の適切な管理の必須アイテムです。水道ガス光熱費、スマホ料金や日々の生活のお金の支払いも、最初の登録が手間ですが、すべてカードや電子マネーにすることで適切なお金の管理をしていきましょう。

所得の高い方の名義で年会費有のゴールドカードをB銀行(共同口座)に紐づけて用意し、もう一方は家族カードを使うようにするのがおすすめです。家族カードで使ったものも所得の高い方の名義の共同口座から引き落とされることになります。年会費も少ないので、夫婦2人でゴールドカードを持つよりも経済的です。生活費全てをこのカードで払うので、ポイントもしっかり貯まります。

また、個人のプライベート用にA銀行と紐づけたクレジットカードも持っておくとよいでしょう。結婚前に持っているカードがある場合は、それがこのA銀行紐づけにあたるイメージです。

さて、余った所得の低い方の共同口座であるB銀行は、何にも紐づけられていません。これは貯金用にします。妻のB銀行から引き落とされるお金はありません。銀行のカードも通帳も持ち歩かないようにすれば、お金が減ることはないでしょう。これで、自然にお金の貯まる設定は完了です。

所得の高い方の共同口座であるB銀行のお金ですべての生活する。もう一方のB銀行はなかったものとして考える。そうすれば、何の管理をしなくても自然とお金が貯まっていきます。さらに言うと、一方の給料がなくなったとしても2人で生活できる!という自信と安心感も得られます。

お金の移動は年額管理が効率的!

お金に余裕があり、時間がないDINKSにとって、細かいお金の管理はそれ自体がコストです。

私たち夫婦はお小遣いを年額精算にしていて、1年に1回、自分名義の共同口座(=給与口座/B銀行)から自分名義のA銀行に、年額のお小遣いを移動させるだけ。お小遣いではなく、共同口座に一定金額を入れるパターン2の夫婦でも、年額入れることにすれば余計な手間が省けます。

1口座1000万以上の預金はしないように注意

1000万円以上の貯蓄は、銀行が倒産した時に保障されなくなります。1500万円貯金していて、その銀行が倒産したら500万円は返ってこないリスクを考えると、1口座1000万円までで貯金していくのがよいでしょう。

また、ある程度貯まる見込みがあることから、一部は投資で運用することもおすすめです。ただし、貯金は何かあったときのお守りとして必要なので、例えば1000万は貯金、それ以上は運用するなど夫婦で決めておくことが大切です。

ご参考:預金保険機構(万が一金融機関が破綻した時)

税法上は夫婦の共同口座という概念はない

共同口座での管理は夫婦のお金・生活を安定させるのに不可欠だと考えていますが、注意点が1つあります。税法上はあくまでも、名義人のお金であり、夫婦のお金という概念が存在しません。

夫婦はお互いに扶助義務があるので、生活のためのお金の移動はノーカウントですが、そうでない金額のお金の移動は税務署から贈与税が必要と言われてしまうリスクがあります。

自分名義のB銀行(共同口座/給与口座)から、自分名義のA銀行(お小遣い用)の移動は、自分のお金を移動させているだけなので、問題ありません。

問題になるのは、妻の口座のお金を夫の口座へ移動させるときです。特に妻の共同口座を貯金用にした場合、妻の貯金額は4000万、夫の貯金額は500万などのパターンが出来上がります。

これはバランスが悪くなってしまうので、適宜クレジットカードの紐づけ口座を変える、贈与税にひっかからない110万円以下ずつ毎年移動させる、などして調整しましょう。

家の購入時に贈与税がかかる

夫または妻の名義の貯蓄額ばかりが多くなってしまうと、例えば妻名義の口座で、夫名義の家を購入するようなことがあるかもしれません。その場合、妻から夫の贈与になり贈与税がかかってしまうようなリスクがあります。

家の購入は、共同名義にするか、どちらかの名義にするか、メリット・デメリットがそれぞれあるので、よく話し合う必要がありますが、そういったときに備えて一定のバランスを整えながら貯蓄を増やすのが良いでしょう。

万が一の時の相続税は大丈夫

夫または妻の万が一のときには、相続税のリスクがあります。でも、3600万円以下の資産であれば相続税がかからないので問題ありません。

配偶者の場合は、1億6000万までは配偶者控除で大丈夫です。

片方の名義に寄せすぎてしまった場合、2人で稼いだお金に相続税がかかってしまうということも、金額によってはありえます。万が一に備えた対応も若いうちからしておきたいですね。

DINKSの家計管理まとめ

夫婦にはベストなお金の管理方法がそれぞれに存在します。個人に重きを置くのか、家族に重きを置くのか。子持ちは子どもができれば自然と妻の収入がなくなり、考える時期がやってきます。

そんなタイミングのない、DINKSだからこそ、価値観のすり合わせは重要になってくるでしょう。

ベストな選択で幸せなDINKSライフが送れますように。最後まで読んでくださり、ありがとうございました!